前回まで電通、博報堂、ADKと個々の財務状況を分析してきましたが、今回は広告代理店大手3社の財務比較をしていきます。

広告代理店といえば、比較されがちな電通、博報堂、ADKという3大代理店ですが、売上高や会社の規模は大きく異なるのはご存知でしょうか?

今回は前回まで各社の財務諸表を分析してきたまとめとして3社の経営を比較していきます。売上高や会社規模のほかにも、経営の効率も比較します。

<企業研究シリーズ>

・【企業研究】メディアレップ大手CCIの強み・成長性・採用情報を分析!

・【企業研究】インターネット広告大手のオプトの戦略・成長性・採用情報を分析!

・【企業研究】メディレップ最大手DACの強み・財務・採用情報など解説!

・【企業研究】国内4位の大広の強み・特徴・経営戦略は?

・【企業研究】読売広告社(読広)の強み・特徴・経営戦略は?

・【企業研究】サイバーエージェントは一体何の会社?売上や財務から経営を読む!

・【財務比較】大手インターネット専門広告代理店4社を比較

・【企業研究】財務諸表からADKを読み解く!ADKの将来性は!?

・【企業研究】 博報堂を財務諸表で読み解く!経営は万全!?

・【企業研究】財務諸表から電通を読み解く!電通の経営は安全?

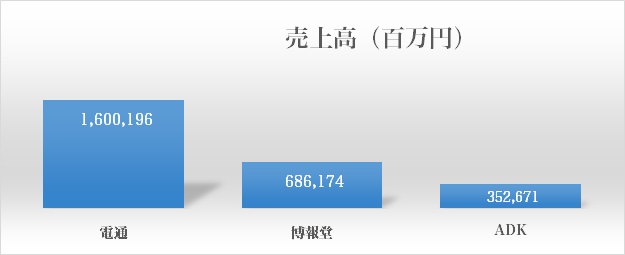

1.売上高

まずは売上高を見ていきます。

売上高は3社で大きく異なっています。特に電通は他の2社より格段に飛び抜けています。

売上高は電通が約1兆6,000億円。2位の博報堂は7,000億円。3位のADKは3,500億円と、1位の電通と2位の博報堂で約9,000億円の差がついており、電通の売上高は博報堂の2.3倍となっています。

ADKの売上高はこの3社で比べると小さく、電通の売上高の約22%となっており、博報堂の約半分です。

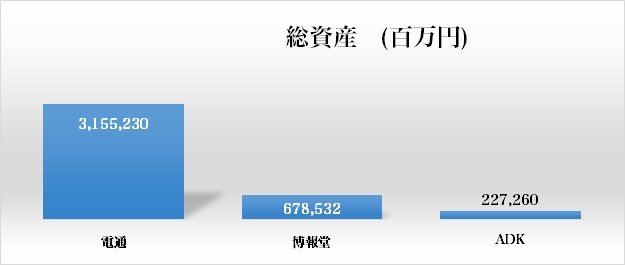

2.総資産

続いて各社の総資産額を比較していきます。総資産額は会社が持つお金や建物、機械などの資産の総量を表し会社自体の規模の大きさを比較しやすい項目です。

総資産は、電通が3兆1,500円、博報堂は6,700億円、ADKは2,200億円となっています。ここからもわかる通り、電通の経営規模は他の2社を圧倒するほど大きいことが見て取れます。電通の総資産は博報堂の4.5倍、ADKの13倍の資産を所有しています。

電通のこの他の2社に比べた圧倒的な総資産は、電通の海外戦略が一因でもあります。電通は2013年ごろから海外展開において積極的にM&Aを行い、2012年には3社のみでしたが13年は12社、14年は15社、15年は20社と、海外展開において積極的に投資を行っていることがわかります。

下記の表からもわかる様に電通の総資産は2012年から増え続け、2016年は2012年の1.8倍にまで上昇しました。

特に電通は12年から13年にかけては英国のイージスグループを約4,000億円で買収したため急激に資産が上昇しています。

| 平均総資産 | 2012年 | 2013年 | 2014年 | 2015年 | 2016年 |

|---|---|---|---|---|---|

| 電通 | 1,733,155 | 2,475,174 | 2,922,734 | 3,112,805 | 3,110,653 |

3.経営効率

続いて、各社の経営効率を比較します。

これまでは売上高と総資産額で経営の規模を比較してきました。これらの項目では電通が経営規模で他の2社を圧倒していました。しかし、ここでは会社の規模に関係なく、どれだけ効率の良い経営をしているかを財務面から比較していきます。

(1)総資産回転率

まずは「総資産回転率」という指標から見ていきます。

| 総資産回転率 | 2015年 | 2016年 |

|---|---|---|

| 電通 | 50.12% | 50.72% |

| 博報堂 | 108.18% | 101.13% |

| ADK | 147.10% | 155.18% |

総資産回転率とは、売上高を総資産で割り、会社がもつ資産の何倍の売上を上げることができているかを表します。例えば2016年度のADKの場合、総資産回転率は155.18%となっているので、ADKはこの年に総資産の約1.5倍の売上を実現したことになります。

ここでの順位は今までと順位が入れ替わり、ADKが最も良い数値を出し、その次に博報堂、電通と続いています。ここから読み取れるのは、ADKは少ない資産で効率的に売上高を出しているということです。

また、電通は先ほどの資産の部分でも解説した様に、近年急激に資産が上昇しているため、総資産回転率が一時的に下がっているとも言えます。

(2)営業利益率

次は売上高の中に占める営業利益の割合を示す「営業利益率」を見ていきます。

| 営業利益率 | 2015年 | 2016年 |

|---|---|---|

| 電通 | 6.88% | 8.60% |

| 博報堂 | 5.59% | 6.56% |

| ADK | 1.39% | 1.58% |

営業利益とは、売上高から原価と販売管理費という費用を差し引いた、企業の本業のみから成る利益を指します。

営業利益率においては電通が他の2社を上回っています。3社ともに直近2年間、数値が伸びており、本業の業績が好調でありながら、コストの削減も同時に成功していることを示しています。

ADKの数値は1.58%と他社に比べて低い数値となっていますが、ADKでは原価が売上高の85%を占めているため、必然的に営業利益が下がってしまっています。

(3)ROE

「ROE」はReturn On Equityの略称で、自己資本利益率を表しています。

| ROE | 2015年 | 2016年 |

|---|---|---|

| 電通 | 7.27% | 9.58% |

| 博報堂 | 7.54% | 10.44% |

| ADK | 4.52% | 2.34% |

この数値は株主が特に重視する数値です。株主に帰属する当期純利益を株主が会社に投資した額である自己資本で割って算出します。

そのため、株主が投資した金額からいくらが株主に還元される利益として生み出されているかを算出します。

ちなみに当期純利益は全て株主に還元されるわけではなく、企業が配当として株主に支払うか会社に留保するかを選ぶことができます。

ROEにおいては博報堂が最も高い数値で、電通、ADKと続きます。ADKは2016年度に売却損により当期純利益が下がったため、前年に比べて数値が低くなっています。

ROEは、自己資本が総資本に占める割合も大きく関係しています。企業は大きく分けて、以下の2つの方法で資金を調達することができます。

1つ目は負債を抱えることです。銀行などから融資を受けることで資金を調達します。

2つ目は株式などを発行することで資金を調達する方法です。負債は返済が不可欠な上に利子も付きますが、株式は返済の義務がありません。

ただし株式は、会社の所有権を売っているので、発行しすぎると資金は多く集まりますが、会社の所有権が社外に拡散され、意思決定を行いづらくなるというデメリットもあります。

そこで、このROEをより効果的に分析するため、企業がどれだけ自己資本がどれだけの割合をしめているかの比率を表す自己資本比率について、次の章で見ていきます。

(4)自己資本比率

| 自己資本比率 | 2014年 | 2015年 | 2016年 |

|---|---|---|---|

| 電通 | 36.96% | 34.32% | 29.56% |

| 博報堂 | 42.98% | 43.28% | 40.26% |

| ADK | 56.94% | 51.84% | 49.12% |

自己資本比率は数値の低い(自己資本が少ない)順から電通、博報堂、ADKとなっています。ROEは博報堂が最も高かったため、博報堂は当期純利益が高いことがわかります。

自己資本比率に関しては、電通とADKは年々減少傾向にあり、株式を買い戻しているか、もしくは負債が増えていることがわかります。

下の表では各社の総負債を示しています。ここからわかる様に、自己資本比率の上昇の原因は負債が増えていることが大きな要因だとわかります。

| 総負債 | 2014年 | 2015年 | 2016年 |

|---|---|---|---|

| 電通 | 2,048,470 | 1,963,331 | 2,173,269 |

| 博報堂 | 329,460 | 351,175 | 384,501 |

| ADK | 108,317 | 109,716 | 114,034 |

いかがだったでしょうか?

売上高や総資産といった企業規模だけでなく、経営の効率性という側面で企業を分析することも重要だとお分かりいただけたのではないでしょうか。

これらの指標で企業を眺めることで広告代理店3社をまた違った視点から比較することができると思います。

売上高や企業規模では圧倒する電通も財務における経営効率ではいくつかの項目でADKや博報堂より数値の劣っている部分もありました。

電通は特に海外展開に力を入れ、売上に占める海外での売上の割合も順調に伸びています。それに少し遅れを取っている博報堂とADKですが、今後もこの3社の動向に目が離せません。

また今回ご紹介した財務情報は政府が運営するEDINETや、投資情報を提供しているYahoo! Financeなどからも入手することができますので、もし気になった方はご自身で調べてみることをオススメします。